2025-10-24 1101

值得关注的是,今年的年末调整迎来了一些新的变化,为职工和部分留学生带来了实实在在的减税利好。对于双职工家庭、需要照顾父母或子女的人群,甚至是在日兼职或打工的留学生,这些变化都可能意味着实际可节省的税负增加。接下来,我们将逐条解析今年年末调整的新变化,帮助您准确把握相关政策,合理享受减税福利!

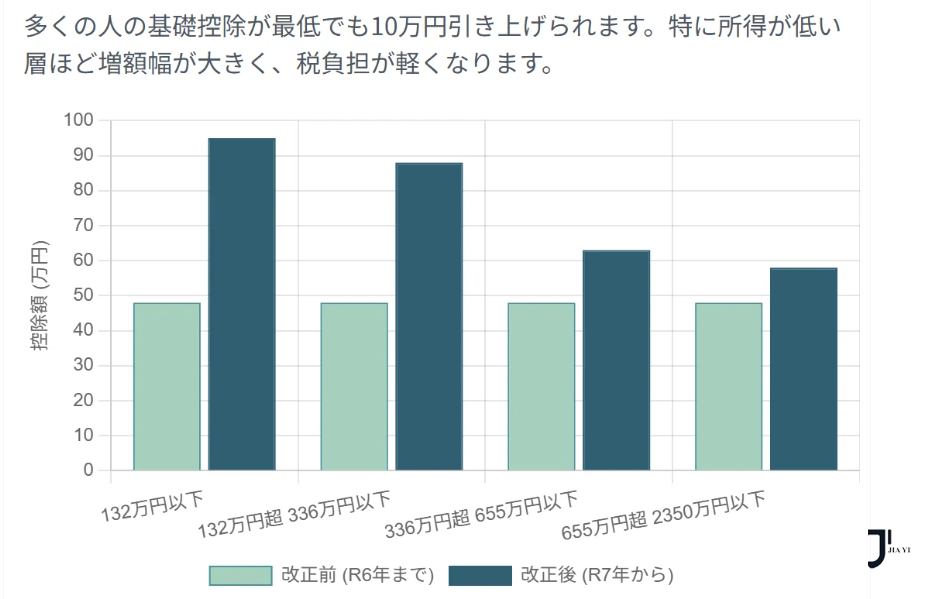

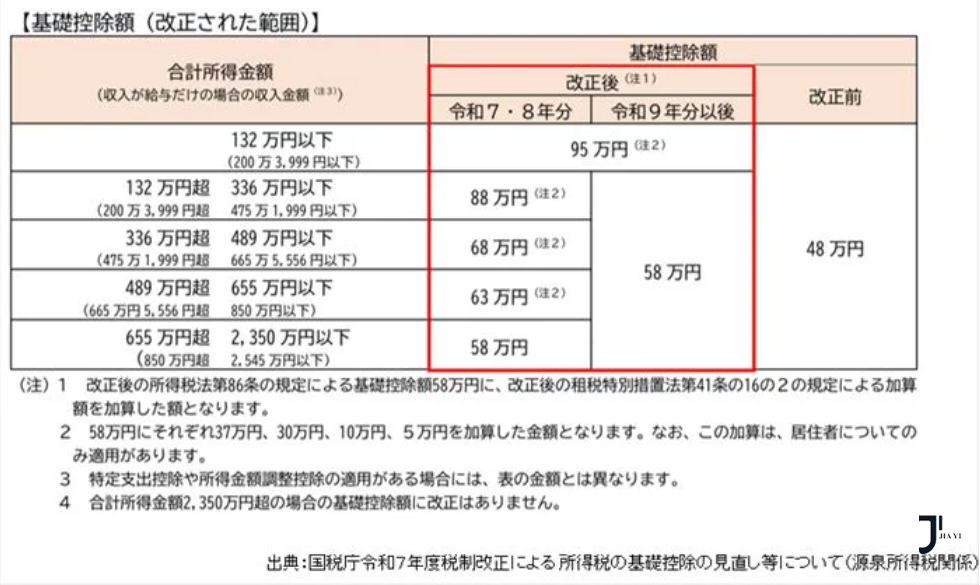

首先变化的是基础控除,所得税的基础扣除额将最高上调10万日元,从48万日元提高至58万日元,适用于合计所得不超过2350万日元、工资收入不超过2545万日元的人群。对于合计所得不超过132万日元、工资收入不超过200万3999日元的纳税人,将适用特别加算,基础扣除额增加37万日元。另外,作为2025年与2026年的临时性措施,将在原有30万日元的基础上,分阶段增加5万日元的扣除额度。

基础控除相当于“每个人都自动享有的免税额度”,不管你收入多少,这部分金额都不会被课税。课税基础在减少,意味着最终的所得税和住民税都会变少。

2026日本留学交流群

扫码加入~

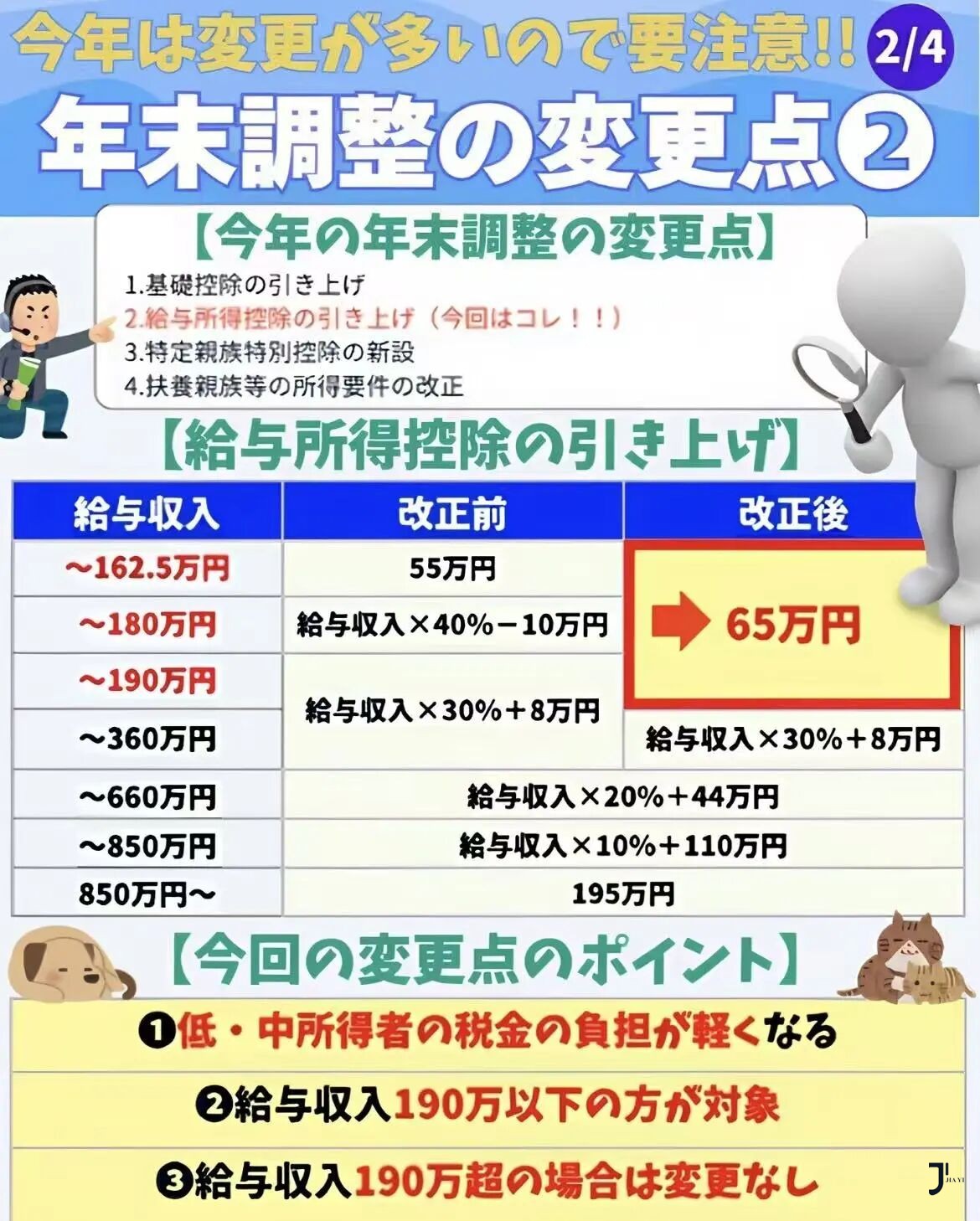

第二项的变更是针对“工资所得控除”的调整。对中低收入层来说,这相当于又多了一层“免税缓冲”,减税效果更明显。工资所得扣除的最低保障额将上调10万日元,从55万日元提高至65万日元,适用于工资收入在190万日元以下者。

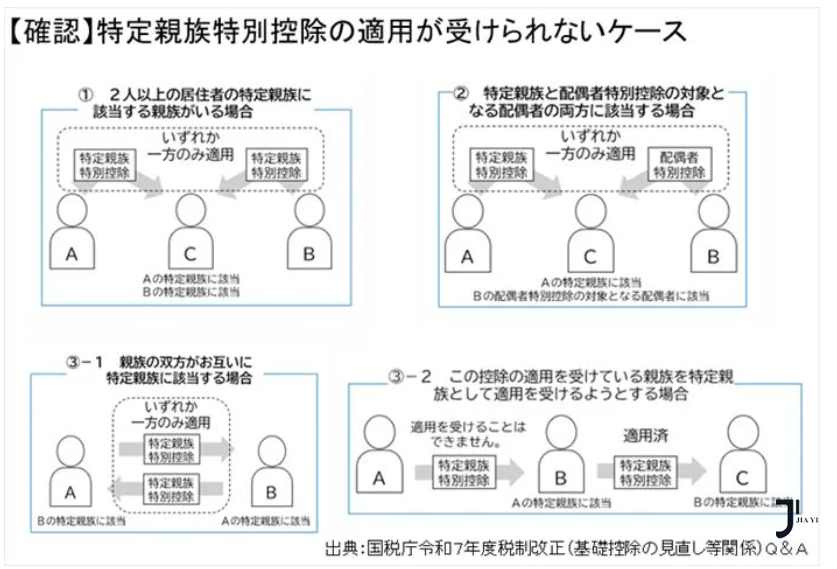

新设“大学生年龄(19岁至未满23岁)子女的父母等特别扣除”制度:若子女的工资收入不超过150万日元 → 扣除额为63万日元;若子女的工资收入超过150万日元 → 扣除额将逐步递减,超过188万日元时不再适用该扣除。

这项政策,主要是针对“多代家庭负担重”的情况,比如,要供养高龄父母或者抚养经济上还不独立的兄弟姐妹,或者需要照顾残障家属等。这次新加的“特定亲族特别控除”,政府在一定程度上承认家庭照护其实也是一种劳动,也该得到税务上的支持。

这意味着,如果你在照顾家人,尤其是高龄父母或重度依赖的亲属,可以额外享受一定额度的税收减免。在“特定亲属特别扣除”制度下,若工资收入在150万日元以下,可享受最高63万日元的扣除额。另外,大学生年龄段的人,有时可能同时符合其他亲属眼中的“配偶者”与“特定亲属”两种身份。但在这种情况下,只能作为“配偶者”或“特定亲属”其中之一被认定为抚养对象。

在以前的日本税制里,对“被扶养者”的收入规定非常严格。比如:配偶收入超过103万日元,就不能算“被扶养”;超过150万,还会影响配偶者控制。这导致很多主妇、兼职族为了“不能超过那条线”,宁愿少接几天班,甚至在年底提前“休工”,这一现象在社会上被称为“103万・150万的壁”。

以上就是今天的全部内容,如果你有关于日本留学/就业相关的问题,欢迎添加下方微信详细咨询~

扫描二维码咨询

日语学习/日本留学/日本工作